Этой публикацией мы открываем нашу постоянную рубрику под названием «Плановый Техосмотр», в которой регулярно будем освещать состояние российских акций (и не только) с позиций классического технического анализа ценовых графиков и показателей объема торгов. Мы придерживаемся той точки зрения, что технический анализ на фондовом рынке имеет такое же равное значение, как и анализ фундаментальный. Оба этих подхода хотя и диаметрально противоположны по своим основным принципам, но тем не менее только применяя их в комплексе, можно рассчитывать на успех в своих инвестициях. О принципах будет отдельный рассказ. Здесь вкратце скажем, что фундаментальный анализ незаменим для выбора акций и облигаций с точки зрения долгосрочной привлекательности на основе оценки внутренней стоимости компании –эмитента. Технический же анализ вполне успешно может быть применен для тайминга – выбора наиболее благоприятного момента для покупки или продажи этих лучших акций и облигаций. Ведь даже самые лучшие активы когда-то бывают чрезвычайно дороги, а когда-то и необоснованно дешевы. Проще говоря, когда отбираем лучшие активы к инвестициям – тут лучше работает анализ фундаментальный. А вот выбрать лучший момент для покупки этого лучшего актива – вот тут незаменим анализ технический. В общем, следуем одному из советов Уоррена Баффета: «Говорим ли мы о носках или акциях, мне нравится покупать качественные товары, когда они уценены.»

Итак, попытаемся проанализировать динамику акций Газпрома с позиций классического технического анализа его графиков. И все же перед графиками немного о последних драйверах в этих бумагах:

- 26.05.2022 – Газпром объявляет о рекордных дивидендных выплатах за 2021год в размере 52,52 руб/ шт., что на тот момент означало почти 20%. В этот день цена на акции Газпрома взлетела почти на 20%.

- 30.06.2022 – Газпром заявляет о том, что выплат дивидендов за 2021 год не будет. В этот день Газпром рухнул на 30%, потянув за собой вниз весь российский рынок.

Теперь перейдем к исследованию ценовых графиков акций Газпрома и попытаемся понять, к чему привели эти ценовые скачки. На рис.1 представлен долгосрочный ценовой график акций Газпрома во временном таймфрейме weekly (одна «свеча» - одна неделя торгов).

Рис.1(Газпром, weekly)

Как мы видим, в начале 2019 года акции Газпрома наконец-то пробили многолетний уровень сопротивления примерно 160 руб.( красная штриховая линия 2). С того момента рынок акций Газпрома двигается в очень широком растущем ценовом канале (показан двумя зелеными линиями 2 и 3 на рис.1). И хотя в ходе обвала рынка 24-25 марта текущего года минимальная цена составила 126,53 руб., тем не менее в итоге ценна удержалась в рамках этого долгосрочно растущего тренда. Далее, уже в ходе последующего снижения рынка в июне –июле текущего года рынок уже дошел до линии 3 долгосрочного тренда. При еще один примечательный факт: простая скользящая средняя с периодом расчета 235 недель (SMA(235), синяя линия 4) также являлась сильной линией поддержки рынку. И на данный момент рынок находится на линии тренда 3 и под линией 4 ( область А на рис.1). Далее , применим своего рода микроскоп и рассмотрим область А отдельно, но уже в более подробном таймфрейме –дневном (рис.2).

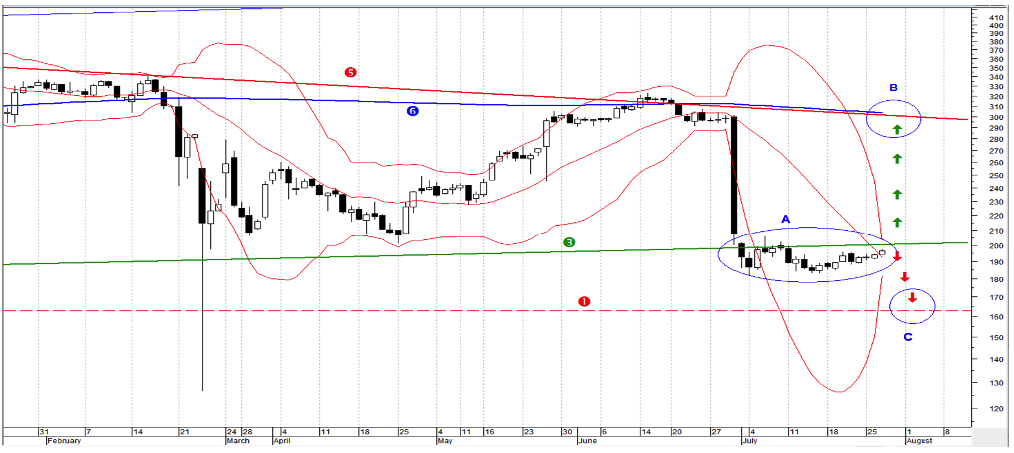

Рис.2 (Газпром, daily)

Рис.2 (Газпром, daily)

Рис.3 (технические индикаторы Directional Movement (синяя кривая вверху), Demand Index(красная кривая внизу), daily)

При более подробном рассмотрении области А уже на дневном графике (рис.2) видим, что после того, как рынок рухнул на новостях об отмене дивидендов в конце июля в один день на 30%, фактически он колеблется в некоем «боковике» уже месяц, причем даже чуть ниже линии 3 долгосрочного тренда. Видимо, действительно, рынок воспринимает зону 187-197, как область поддержки. Конечно, исхода из этого «боковика», как всегда два:

-

Вверх, причем вероятнее всего, одним –двумя днями, также, как и происходил обвал. Вероятная цель для роста: 295-300 руб. (область B на рис.2). Примерно на этих уровнях проходят среднесрочные линии сопротивления:

-

Красная линия 5

-

Синяя линия 6 (простая скользящая средняя с периодом 235 дней)

-

Вниз, тогда рынку скорее всего дорога падать до 160-165 руб, до старого уровня сопротивления ( штриховая линия 1), который наверняка может стать уровнем поддержки (область С на рис.2).

Теперь попытаемся предположить, куда все же вероятнее сдвинется рынок из области А – вверх или вниз. Для этого рассмотрим графики на рис.3 . Тут уже приведены графики двух технических индикаторов :

-

Индекс спроса ( Demand Index, красная кривая внизу нам рис.3). – указывает на то, подтверждается ли текущее движение объемом торгов.

-

Индекс направленности текущего рынка (Directional Movement, синяя кривая вверху на рис.3. Показывает, насколько в текущем рынке присутствует направленность, трендовая составляющая .

При сопоставлении кривых технических индикаторов на рис.3 с ценовым графиком на рис.2 видно, что в тот момент, когда рынок еще сползал вниз, и цена обновила минимум, оба технических индикатора на рис.3 уже начали расти, растут и сейчас (этот рост показан зелеными стрелками на кривых индикаторов). То есть сползание рынка в середине июля текущего года не подтверждено ни объемом, ни настроением «медведей». Налицо так называемое «бычье» расхождение (дивергенция) – довольно сильный «бычий» сигнал, хотя и предварительный, требующий подтверждения. То есть, вероятность, что рынок удержит долгосрочную поддержку (линия 3 на рис.2) все же выше, чем вероятность ее пробоя вниз и ухода на 160-165р. В качестве подтверждающего же сигнала к развороту рынка вверх можно взять, например пробой уровня 197 руб. вверх – это будет означать окончательное закрепление выше линии долгосрочного тренда. А разворот вверх от линии долгосрочного тренда – это уже серьезно. В этом случае это уже будет сигнал о том, что логично осуществить покупку акций Газпрома, если исходя из фундаментальных показателей эта бумага интересна для долгосрочного инвестирования. То есть , коротко, если Газпром интересен фундаментально- то, возможно, сейчас самое время его покупать, нужно лишь набраться терпения и подождать пробоя вверх уровня 197 руб. Если этот пробой состоится – значит пора покупать.